Intégration fiscale

Pour le calcul du seuil de 95 %, seules les détentions indirectes par l'intermédiaire de sociétés elles-mêmes détenues à 95% peuvent être retenues. Les participations croisées détenues par des sociétés elles-mêmes non détenues à au moins 95 % ne peuvent être retenues.

CAA Versailles 29 mars 2022, n° 20VE00047, Sté Axa

Une société française A, mère d’un groupe d’intégration fiscale, perçoit des dividendes de deux filiales Y et Z établies en Allemagne au titre des exercices 2011 à 2015. Dans un premier temps, elle soumet ces dividendes au régime des sociétés mères prévu aux articles 145 et 216 du CGI, dans leur rédaction applicable à l’époque des faits. Elle déduit donc ces dividendes de son résultat fiscal à l‘exception d’une quote-part de frais et charges (QPFC) de 5 %.

A la suite de la jurisprudence Groupe Steria de la CJUE du 2 septembre 2015 (aff. C-386/14), la société dépose une réclamation contentieuse afin d’obtenir l’application de cette décision à sa propre situation. Elle demande ainsi que la QPFC relative aux dividendes perçus de ses filiales allemandes puisse faire l’objet d’une neutralisation, dès lors qu’elle considère que ces deux sociétés rempliraient, si elles étaient résidentes de France, les conditions pour être membres de l’intégration fiscale. Elle soutient à ce titre qu’elle détient indirectement 100 % des titres des deux filiales, en tenant compte des participations croisées entre les deux sociétés.

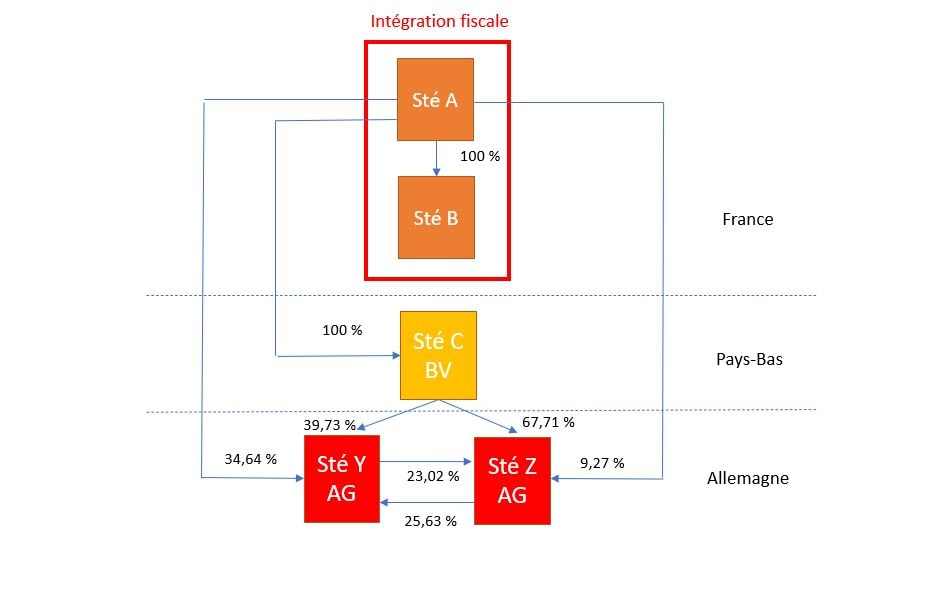

La chaîne de détention des filiales allemandes est schématisée ci-dessous.

L’administration et, à sa suite, le TA rejette sa demande.

La CAA après avoir visé :

Les dispositions de l’article 223 A du CGI aux termes desquelles « Une société […] peut se constituer seule redevable de l'impôt sur les sociétés dû sur l'ensemble des résultats du groupe formé par elle-même et les sociétés dont elle détient 95 % au moins du capital de manière continue au cours de l'exercice, directement ou indirectement par l'intermédiaire de sociétés ou d'établissements stables membres du groupe [ …] ou de sociétés ou d'établissements stables, ci-après désignés par les mots : " sociétés intermédiaires ", détenus à 95 % au moins par la société mère de manière continue au cours de l'exercice, directement ou indirectement par l'intermédiaire de sociétés du groupe ou de sociétés intermédiaires. »

et les dispositions de l’article 46 quater-0-ZF de l’annexe III au CGI qui régissent les modalités de calcul des droits en cas de chaînes de participations,

énonce qu’il résulte des termes mêmes de l’article 223 A que les participations indirectes ne peuvent être prises en compte pour la détermination du taux de détention de 95 % que lorsqu’elles sont détenues par les sociétés membres du groupe ou des société intermédiaires hors de France détenues directement ou indirectement à plus de 95 % par la société mère.

La CAA procède ensuite à l’analyse de la chaîne de participations en application des textes précités et relève que :

En ce qui concerne la filiale Y : la société mère détient :

Directement 34,64 % de la filiale

Indirectement 39,73 % via sa filiale C détenue à 100 % établie aux Pays-Bas

Soit un total de 74,37 %

Les 25,63 % restant détenus indirectement via la société Z ne pouvant être retenus dès lors que cette même société n’est pas détenue à au moins 95 % de manière indirecte par la société mère et ne peut donc être considérée comme une société intermédiaire dans la chaîne.

En ce qui concerne la filiale Z, la société mère détient

Directement 9,27 % de la filiale

Indirectement 67,71 % via sa filiale C détenue à 100 % établie aux Pays-Bas

Soit un total de 76,98 %

Les 23,02 % restant détenus indirectement via la société Y ne pouvant être retenus dés lors que cette même société n’est pas détenue à au moins 95 % de manière indirecte par la société mère et ne peut donc être considérée comme une société intermédiaire dans la chaîne.

Il s’ensuit donc que :

alors même que, par le jeu des participations croisées entre les sociétés Y et Z la société A détient 100 % du capital de ses deux filiales,

la chaîne de participation est rompue réciproquement par ces deux mêmes sociétés, qui détenues à moins de 95 % par la société mère, ne peuvent être qualifiées de sociétés intermédiaires au sens de l’article 223 A précité,

et les sociétés Y et Z n’auraient pas été éligibles à l’intégration fiscale si elles avaient été résidentes de France,

l’application de ces dispositions n’induisant aucune différence de traitement en défaveur des filiales détenant des participations croisées qui méconnaîtraient les stipulations de l’article 14 de la CEDH et de l’article 1er du premier protocole additionnel à cette convention.

La Cour juge en outre que les dispositions du BOI-IS-GPE-10-20-20, n° 30, dont se prévalait la société et selon lesquelles lorsqu’une société détient ses propres actions dans les conditions et limites prévues aux articles L. 225-207 à L. 225-217 du C. com, le calcul du pourcentage de détention de son capital, pour chaque actionnaire, s'opère abstraction faite de ces actions, ne sont pas opposables au cas d’espèce dés lors qu’aucune des sociétés ne détenaient ses propres actions au sens de ces dispositions. Il est intéressant de relever que ce même BOFiP, depuis une mise à jour du 15 avril 2020, permet désormais de faire également abstraction des actions dont les droits de vote ne peuvent être exercés en application des dispositions de l'article L. 233-31 du Code de commerce parce qu'elles sont possédées par une ou plusieurs sociétés dont cette société détient directement ou indirectement le contrôle.

Le regard de nos experts

On se souvient que par sa décision Groupe Steria du 2 septembre 2015, la CJUE a dit pour droit que l'article 49 du TFUE doit être interprété en ce sens qu'il s'oppose à une législation d'un État membre relative à un régime d'intégration fiscale en vertu de laquelle une société-mère intégrante bénéficie de la neutralisation de la réintégration d'une quote-part de frais et charges forfaitairement fixée à 5 % du montant net des dividendes perçus par elle des sociétés résidentes parties à l'intégration, alors qu'une telle neutralisation lui est refusée, en vertu de cette législation, pour les dividendes qui lui sont distribués par ses filiales situées dans un autre État membre qui, si elles avaient été résidentes, y auraient été objectivement éligibles, sur option.

A la suite de cette décision le législateur français a supprimé le mécanisme de neutralisation de la QPFC dans l’intégration fiscale pour le remplacer par un taux différencié de QPFC selon que les dividendes perçus par une société intégrée proviennent d’une société elle-même membre de l’intégration fiscale ou d’une société établies dans l’UE et répondant aux conditions pour être intégrée si elle était résidente de France (taux de 1 %) ou d’une société ne remplissant pas ces dernières conditions (taux de 5 %).

La question ici posée à la Cour concerne les modalités de détermination du seuil de détention de 95 %, à partir duquel une société peut être intégrée fiscalement (société résidente en France) ou, dans le cas d’une société résidente d’un autre Etat membre, pourrait l’être si elle était résidente de France, les autres conditions prévues par l’article 223 A du CGI étant par ailleurs remplies.

Au-delà du cas d’espèce qui concerne deux sociétés filiales établies en Allemagne, le contentieux pourrait donc également concerner une situation purement interne puisque le litige porte sur le fait de savoir si des participations croisées peuvent être prises en compte pour l’appréciation du seuil de détention indirecte alors même que lesdites participations sont détenues par des sociétés qui ne peuvent être qualifiées d’intermédiaires au sens des dispositions de l’article 223 A du CGI.

Il ressort des conclusions du rapporteur public dans cette affaire que la société entendait retenir une interprétation finaliste du texte de l’article 223 A en s’appuyant sur l’intention du législateur dont l’objectif selon elle, en retenant un seuil de participation de 95 % pour permettre l’intégration fiscale, était de protéger les actionnaires minoritaires. Or, au cas d’espèce il est vrai que cet objectif était largement respecté puisque le groupe ne comportait aucun associé minoritaire et que la société mère détenait finalement 100 % des titres des deux filiales allemandes.

Ce n’est pas la position retenue par la Cour qui a choisi une interprétation stricte des dispositions de l’article 223 A du CGI sans aller rechercher l’intention du législateur : si une filiale est détenue directement ou indirectement – via une société intermédiaire – à moins de 95 %, la chaîne est rompue : la filiale n'est pas intégrable, et les participations de la société mère en son sein ne peuvent être prises en compte pour déterminer le degré de détention d'une sous-filiale.

Ce faisant, la cour prête à ces dispositions une dimension dynamique qui n’y transparaît pas : pour apprécier si le seuil de participation de 95 % d’une sous-filiale est atteint, il conviendrait en effet de s’assurer en amont que les sociétés participant à son capital soient elles-mêmes intégrées en faisant néanmoins abstraction des éventuelles participations détenues par cette sous-filiale puisqu’elle n’est pas encore, le cas échéant, intégrée.

Nonobstant, à notre sens, la lettre de l’article 223 A du CGI autorisait une autre lecture du test de détention. Il eut été possible d’apprécier, statiquement, la structure capitalistique du groupe, c’est-à-dire de déterminer l’intégrabilité de chacune des sociétés prétendant à cette qualité concomitamment, ce qui aurait alors autorisé – dans son principe – la prise en compte des participations croisées. C’est le cheminement intellectuel que préconisait, implicitement nous semble-t-il, d’emprunter le rapporteur public, Fabrice Met, dans ses conclusions.

La cour s’écarte donc, sur ce sujet, de la position exprimée par le rapporteur public à l’audience lequel considérait néanmoins que les seuils de détention des filiales allemandes n’étaient pas en l’espèce atteints sur un autre terrain, celui des modalités techniques de prise en considération des participations croisées. D’après son analyse, qui prête à discussion, les participations réciproques constituent des titres d’autocontrôle lesquels ne donnent pas droit aux dividendes et sont dépourvus de droit de vote en application de l’article L. 225-210 du Code de commerce. Il faudrait donc en faire abstraction pour le calcul du taux de détention au motif que, jusqu'à l'intervention de l'article 71 de la loi n° 2014-1655 du 29 décembre 2014 de finances rectificative pour 2014, la détention capitalistique s'entendait de la détention d'au moins 95 % des droits à dividendes (CE, 26 janv. 2021, n° 439582, SELAS Biomnis). Cette lecture de la décision SELAS Biomnis nous laisse également perplexe puisque le Conseil d’Etat y a seulement jugé que « la possibilité, pour une société, de se constituer seule redevable de l'impôt sur les sociétés dû sur l'ensemble des résultats du groupe qu'elle forme avec ses filiales est subordonnée à la seule condition que cette société détienne, dans les autres sociétés du groupe, une participation représentant au moins 95 % des parts sociales » de sorte que le pouvoir réglementaire ne pouvait exiger d’une société mère qu’elle détienne, directement ou indirectement, 95% au moins des droits de vote attachés aux titres émis par la filiale. Cependant, à supposer que le rapporteur public se soit mépris sur le sens de cette décision, il resterait à trancher l’épineuse question, en droit de l’Union européenne, d’une possible restriction à la liberté d’établissement dans une configuration, comme celle de l’espèce, où la situation juridique et factuelle transfrontière ne présente pas d’équivalent en France (pour rappel, les dispositions de l’article L. 233-29 du Code de commerce prohibent, en France, les participations réciproques de plus de 10 %).

Il est à souhaiter que le Conseil d’Etat soit saisi de cette affaire afin d’obtenir une solution définitive sur ces différentes questions. S’il est vrai qu’une lecture étriquée du texte permet de dégager la solution retenue par la Cour, il n’en demeure pas moins qu’une telle approche est susceptible de conduire à des situations aberrantes que n’avait probablement pas anticipé le législateur et qui apparaissent en contradiction avec les objectifs du texte.

Actualités juridiques et fiscales

Contactez-nous